半年前,包商银行事件震动业界。由于被大股东占用大量资金并难以归还,该行出现严重的信用危机,成为建国后被接管的最大银行。

半年后,包商银行旗下一家村镇银行也来到了风口浪尖。南通银保监分局日前连开三张罚单,直指南通如皋包商村镇银行多项违规行为,罚金合计105万元,创下江苏银监系统针对同类银行的处罚纪录。

江苏金融观察梳理发现,其违规缘由竟和母公司如出一辙:公司治理失衡,股东将银行视为“提款机”,通过各种手段套取资金并逾期不还……

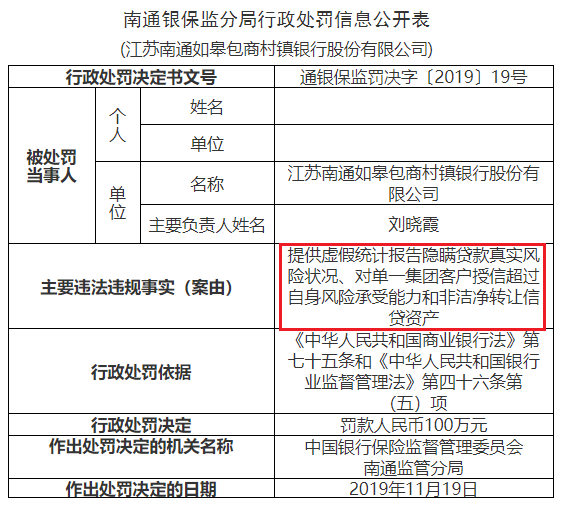

触犯三条红线,两高管被罚

根据行政处罚信息,如皋包商村镇银行此次被罚缘于三方面问题:

提供虚假统计报告隐瞒贷款真实风险状况,对单一集团客户授信超过自身风险承受能力,以及非洁净转让信贷资产↓↓↓

对比银保监部门过往的罚单来看,如皋包商村镇银行的三项违规类型都比较少见。

相比大银行,农村金融机构的信贷管理比较粗放,贷款风险相对较高。为完成绩效考核任务等,一些机构会违规办理借新还旧、展期,或以贷还本、以贷收息等行为,故意隐瞒贷款真实风险状况。但是像如皋包商村镇银行这样,直接提供虚假的统计报告,来应付监管部门的检查,可以说是少之又少。

事实上,早在2002年,央行发布了修订后的《金融统计管理规定》,就明确了对虚报、瞒报、伪造、篡改金融统计资料数额较大或者占应报数额的份额较多的将受到严惩;违反《规定》构成犯罪的,将被移交司法机关依法追究刑事责任。

贷款集中度过高,近年来正成为一些银行巨大的潜在风险诱因。所谓“贷款集中度”,是指贷款占银行资本净额的比重,单一客户、单一集团客户贷款集中度的监管上限分别为10%、15%。对于村镇银行来说,监管要求更高,对应的监管上限分别是5%和10%。

相对于国有大行、股份行,贷款集中度过高带给中小银行的风险隐患更大。而严重超标的贷款集中度,很多是由关联交易引发——借款人与银行往往存在千丝万缕的联系,一些企业既是银行的大客户,也是银行股东。

至于非洁净转让信贷资产,也是监管层三令五申的禁区。《中国银监会关于进一步规范银行业金融机构信贷资产转让业务的通知(银监发〔2010〕102号)》明确要求,银行业金融机构转让信贷资产应当遵守洁净转让原则,即实现资产的真实、完全转让,风险的真实、完全转移。

在实际操作中,有些银行为了提高监管评级水平,会通过AMC(资产管理公司)代持或者行司合作+反委托等模式,对不良资产进行清收管理。但是由于存在回购协议或是银行承担清收保底义务,不良贷款的风险并没有实现真实、完整转移。

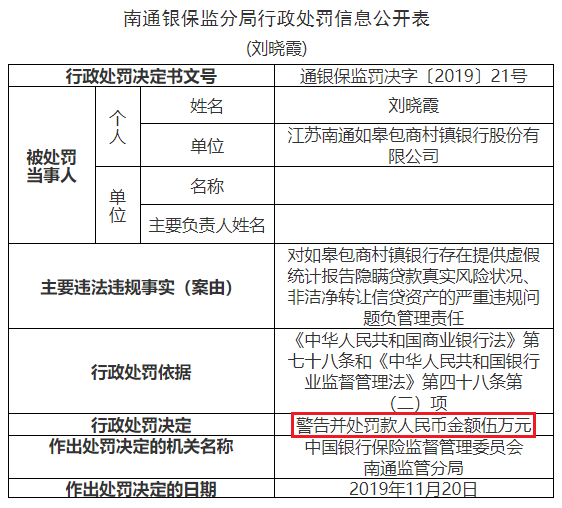

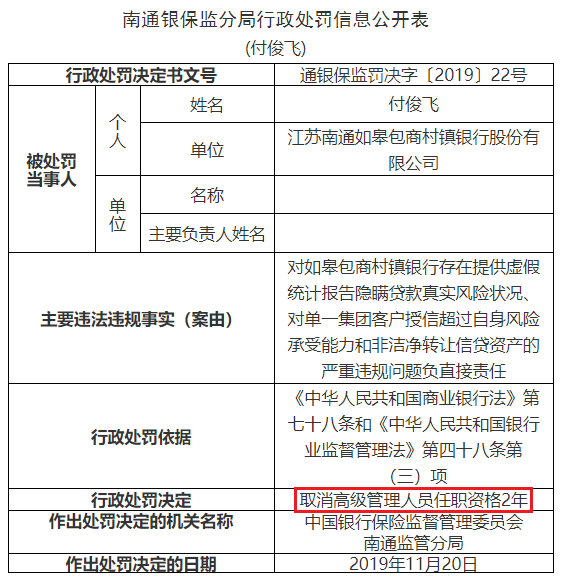

而因为对上述行为负有管理或直接责任,如皋包商村镇银行的两名高管也各自受到相应的处罚↓↓↓

公开资料显示,刘晓霞自2017年6月29日起,担任该行的法人代表及董事长;付俊飞则曾担任该行的副行长。

一般来说,在银保监的处罚中,银行一把手很少被直接问责。如皋包商村镇银行这次未能幸免,违规情节之严重,由此可见一斑。

单一集团1800多万元贷款逾期

从逻辑链条来看,如皋包商村镇银行的“三宗罪”并非相互割裂,而是存在内在的关联性。也即:贷款集中度过高,造成贷款逾期成为不良资产,于是银行采取非洁净转让、虚假报告等方式,以应付监管。

该行近年来卷入的多起法律诉讼,佐证了这一点。

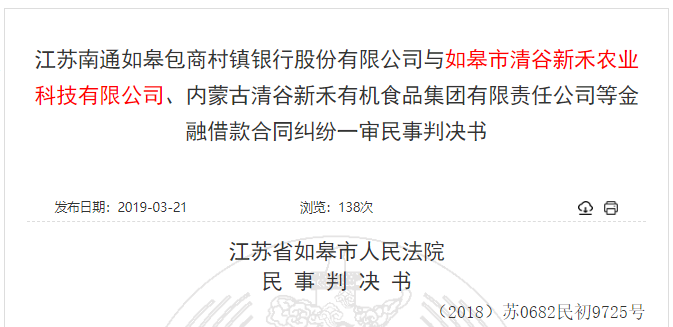

裁判文书网记录的案号显示,2017年以来,如皋包商村镇银行共涉及138起金融借款合同纠纷。其中绝大部分纠纷涉及的借款本金都超过百万,金额最高的两笔,分别达到998万元和840万元↓↓↓

工商资料显示,如皋市清谷新禾农业科技有限公司和如皋市谷道粮原农业科技有限公司,均为内蒙古清谷新禾有机食品集团有限责任公司(以下简称“清谷新禾集团”)的全资子公司。

也就是说,根据贷款集中度监管要求,如皋包商村镇银行对清谷新禾集团(单一集团客户)的授信余额,不得超过该行资本净额的10%。

由于如皋包商村镇银行并没有披露净资本等数据,无法得知对清谷新禾集团的授信余额是否超过红线。不过根据该行的注册资本,可以进行相应推测。

天眼查提供的信息显示,如皋包商村镇银行在向清谷新禾集团两家子公司授信时,注册资本为1亿元。

对于村镇银行来说,考虑到盈利较为困难,盈余公积、未分配利润都不会太高,加上贷款损失准备较多,因此根据“资本净额=核心资本+附属资本-资本扣减项”这个公式,其资本净额往往不会高出注册资本太多(注:核心资本=实缴资本+资本公积+盈余公积+未分配利润+少数股权)。

对于一些经营不善的村镇银行来说,甚至有可能出现净资本低于注册资本的情况。一旦出现这种情况,根据《公司法》相关规定,需要由股东按实缴的出资比例认缴出资加以解决。

巧合的是,2017年12月26日,如皋包商村镇银行有过一次注册资本变更,变更后的注册资本为1.056亿元。

是否在此次变更前,如皋包商村镇银行的净资本已经低于注册资本?这不能轻易断言。不过基本可以判断,该行在向两家子公司授信时(2017年前后),其净资本即使高于1亿元,也不会超出太多。

而该行对清谷新禾集团两家子公司的合计借款达到1838万元,这就极有可能超过10%的监管红线。

关联贷款猖獗,股东“掏空”银行

1800多万元的逾期贷款,对于一家村镇银行来说,已然是个庞大的数字。但是和该行几位股东套取的贷款金额相比,还是小儿科。

天眼查提供的信息显示,如皋包商村镇银行成立之初,共有8位发起股东。具体股权结构如下:

根据裁判文书网记录的金融借款合同纠纷一审民事判决书以及金融借款合同纠纷执行裁定书,如皋包商村镇银行与徐国华、殷建明、李艺茸、冯雪恒这4位持股比例较多的股东,近年来均出现金融借款合同纠纷,合计达到29起。

除了4起纠纷以和解告终、并未披露借款金额以外,其余的16起,涉及借贷本金达到6920万元。

其中最夸张的要数李艺茸。2016年12月30日,此人及名下公司分别向如皋包商村镇银行借款200万元、300万元,但到了2017年1月20日(第一期付息日),就连利息也不付了。

此外,2014-2016期间,李艺茸及名下公司还作为担保方被告上法庭,共牵涉17起纠纷,去掉少数借新还旧的款项,共涉及借款金额4700万元。

有迹象表明,4700万元的借款中,至少有相当一部分疑似李艺茸本人使用。

从借款时间来看,同样是在2016年12月30日,李艺茸及名下公司作为担保方,与如皋包商村镇银行共发生6笔借款,金额合计2200万元。和李艺茸本人借款一样,均在2017年1月20日未支付第一期利息。

而在另外两起借款合同纠纷中,被告借款人均辩称,借款的实际用款人是李艺茸或其名下公司。

根据启信宝提供的失信被执行人查询系统发现,李艺茸涉及的上述借款,均处于全部未履行状态。

对于一家净资本可能只有1亿元左右的村镇银行来说,一下子出现4700万元的贷款“黑洞”,伤筋动骨已不足以形容它有多惨了。

而在这样的风险事件中,银行就是无辜的吗?显然不是。一份裁判文书显示,早在2016年7月,李艺茸名下已无商品房、银行存款等可供执行的财产。那么,为何到了当年12月30日,李艺茸还能以自身名义或是作为担保人,从银行贷到巨款?

“在商业银行治理上,股权是一个核心因素,处理不当,很容易引起所有者缺位。”一家上市城商行人士向江苏金融观察表示,当公司治理失衡、高管权力缺乏制约,很容易引发利益输送等风险隐患,甚至会沦为股东自身的“提款机”。